A Berkshire Hathaway, de Warren Buffett, reduziu drasticamente os novos investimentos no segundo trimestre. Velocidade da bolha No início deste ano, uma liquidação no mercado de ações dos EUA levou o grupo de seguros para trilhos a uma perda de US$ 43,8 bilhões.

A Berkshire disse no sábado que a queda nos mercados financeiros globais pesou muito em seu portfólio de ações, que caiu para US$ 328 bilhões, ante US$ 391 bilhões no final de março. Uma perda de reservas de US$ 53 bilhões nos três meses até junho foi mais do que um trimestre otimista para seus negócios, o que impulsionou seus lucros.

As novas compras de ações caíram para cerca de US$ 6,2 bilhões no trimestre, de acordo com o registro da empresa junto aos reguladores de valores mobiliários dos EUA. gastou US$ 51,1 bilhões Isso surpreendeu os acionistas da Berkshire – entre janeiro e março. A Berkshire vendeu US$ 2,3 bilhões em ações no último período de três meses.

A Berkshire gastou US$ 1 bilhão para recomprar suas próprias ações em junho, uma tática comumente usada por Buffett e sua equipe de investimentos quando encontram alvos menos atraentes no mercado.

O investidor de 91 anos sinalizou na reunião anual da empresa em Omaha, em abril, que as recompras de ações multibilionárias diminuiriam à medida que o ano avançasse, dizendo que a atmosfera na sede da empresa se tornou muito “letárgica”.

Os investidores receberão uma atualização detalhada sobre como a carteira de ações da Berkshire se saiu no final deste mês, quando a empresa e outros grandes gestores de dinheiro divulgarem seus investimentos aos reguladores. A empresa aumentou sua participação na gigante de energia Occidental Petroleum nos últimos meses, mostram documentos separados.

As enormes reservas de caixa e tesouraria da Berkshire pouco mudaram desde o final de março, caindo menos de US$ 1 bilhão para US$ 105,4 bilhões.

Enquanto o lucro líquido caiu para um prejuízo de US$ 43,8 bilhões, de um lucro de US$ 5,5 bilhões no início do ano, o lucro operacional, excluindo as flutuações nos níveis de ações da Berkshire, aumentou 39%, para US$ 9,3 bilhões. Isso inclui ganhos relacionados à moeda de US$ 1,1 bilhão em sua dívida não em dólar.

A Berkshire deve incluir mudanças no valor de sua carteira de ações e derivativos como parte de seus lucros a cada trimestre, uma regra contábil que Buffett alertou que poderia tornar os números de lucros da empresa “altamente enganosos” e voláteis.

Houve uma perda de $ 29.754 por ação Classe A. Isso contrasta com o lucro por ação de US$ 18.488 relatado pela empresa há um ano.

Os resultados da Berkshire estão sendo examinados por analistas e investidores em busca de sinais da saúde da economia dos EUA em geral, já que seus negócios minam grande parte do coração industrial e financeiro do país.

As pressões inflacionárias continuaram a morder, embora muitas de suas divisões tenham conseguido repassar preços mais altos aos clientes. A BNSF Railroad, descrita por Buffett como um dos “quatro gigantes” dos Berkshires, relatou um aumento de 15% na receita, já que as sobretaxas de combustível cobradas dos clientes compensaram a queda nos volumes da frota. Os custos de combustível para a BNSF, que possui mais de 32.500 milhas de trilhos ferroviários em 28 estados, aumentaram mais de 80% ano a ano.

A unidade de seguros Geico registrou uma perda de subscrição antes dos impostos de US$ 487 milhões no trimestre de três meses atrás. O segmento culpou os preços mais altos de carros novos e autopeças pelas maiores perdas.

Em abril, Buffett disse que a empresa estava analisando diretamente os efeitos da inflação, que ele alertou estar “enganando quase todo mundo”.

Os negócios imobiliários da Berkshire, incluindo a unidade modular de casas Clayton Homes e a varejista de móveis Nebraska Furniture Mart, deram dicas sobre como os consumidores responderão a preços mais altos e aumento das taxas de hipoteca. As vendas de móveis ficaram relativamente estáveis, com preços mais altos compensando pedidos mais baixos.

Ainda assim, o mercado imobiliário mostrou sinais de força, com as vendas de casas novas de Clayton subindo 9,8% no primeiro semestre do ano. A receita da divisão aumentou 28 por cento para US$ 3,4 bilhões no segundo trimestre em relação ao ano anterior.

“Um aumento nas taxas de juros de hipotecas residenciais pode reduzir a demanda por novas construções de casas, o que afetaria negativamente nossos negócios”, alertou a Berkshire. “Continuamos sendo impactados negativamente por interrupções contínuas na cadeia de suprimentos e aumentos significativos de custos para muitas matérias-primas e outros insumos, incluindo energia, frete e mão de obra”.

A Berkshire observou um potencial conflito levantado na reunião anual da empresa no início deste ano. Em junho, o vice-presidente da Berkshire, Greg Abel, sucessor ungido de Buffett, gastou US$ 870 milhões para comprar uma participação que detinha diretamente em sua divisão de energia.

Abel ingressou na empresa quando a Berkshire comprou a MidAmerican Energy em 2000, e manteve parte de sua fortuna nesse negócio em vez de ações na empresa controladora da Berkshire.

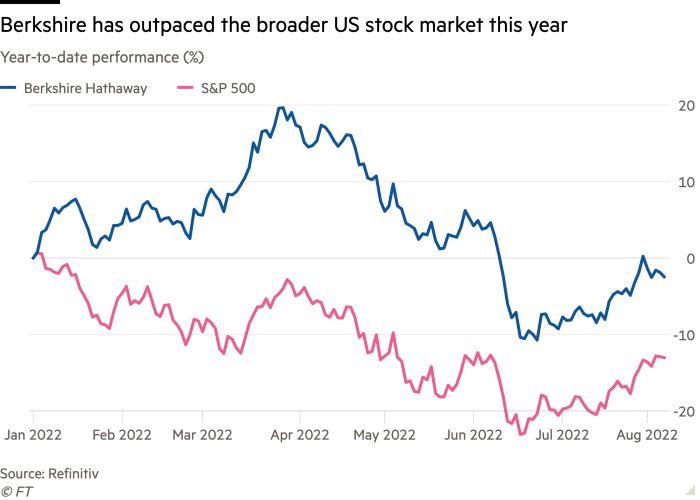

As ações ordinárias classe A da Berkshire Hathaway caíram cerca de 2 por cento este ano.

“Guru da música. Praticante da web incurável. Pensador. Viciado em zumbis ao longo da vida. Fã de TV. Organizador típico. Estudioso de cerveja do mal.”